Les spécificités du disponible fiscal d’un Plan Épargne Retraite individuel : un autre regard sur le PER individuel….

Existe-t-il un plafond de versement pour un PER ?

Il n’existe pas de plafond, de versement à proprement parler sur un plan d’épargne retraite individuel.

Toutefois, si votre versement dépasse votre disponible fiscale, il ne sera pas entièrement déductible de votre revenu brut global et la fraction excédentaire ne sera pas reportable les années suivantes.

La déduction du revenu brut global est limitée à 10 % des revenus d’activité nets (après abattement des 10 % de l’année N-1) avec un maximum de 10 % de 8 fois le plafond annuel de la sécurité sociale de l’année N-1 ou si cela est plus favorable à 10 % du plafond annuel de la sécurité sociale de l’année N-1.( est ce plus claire ?)

Il conviendra aussi de prendre en compte le versement effectué dans d’autres dispositifs d’épargne retraite en année N-1, car ils viendront diminuer ce plafond.

Le taux d’abattement de 10%

Revenons sur ce taux de 10 % du PASS (le plafond annuel de la sécurité sociale) et posons-nous la question suivante : à quel moment l’assuré peut-il choisir cette option-là ?

Et bien, en fait ce n’est pas une option.

Cela va dépendre du seuil des revenus d’activité professionnelle. Si vous n’avez pas de revenus d’activité ou que votre revenu d’activité est inférieur au plafond annuel de la sécurité sociale de l’année N-1, le plafond applicable aux versements effectués sur le PER sera calculé sur la base du plafond annuel de la SS de l’année N-1.

Nous venons de rappeler les principes de calcul du disponible fiscal mais rassurez-vous c’est l’administration fiscale qui, chaque année, à l’aide des informations que vous reportez dans votre déclaration de revenus, se charge de le calculer et de l’actualiser.

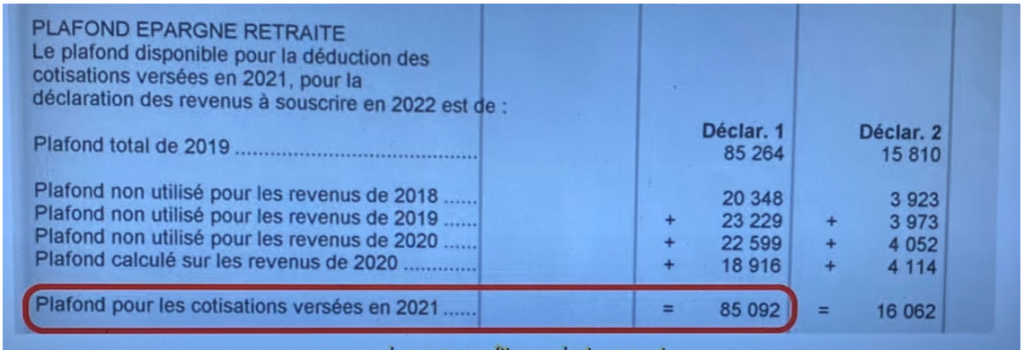

Le plafond de déduction des cotisations de retrouve en dernière page de votre avis d’imposition.

Sur cet extrait d’avis d’imposition, quel est le montant maximum que le contribuable peut verser sur son PER en utilisant l’intégralité de son disponible fiscal ?

L’exemple est un extrait d’avis d’imposition qui se base sur le dernier avis d’imposition, aujourd’hui disponible. Sur ce dernier, le contribuable disposait d’un plafond de déduction pour les cotisations versées en 2021 de 85 092 €. Ce plafond, peut être décomposé de la manière suivante :

Le plafond calculé sur les revenus de l’année 2020 à savoir 18 916 € auquel on a ajouté les plafonds non utilisé les trois années précédentes. On parle alors de disponible fiscal reportable.

Ainsi, prenons l’exemple de notre contribuable qui, en en année N-1, a effectué sur son plan d’épargne, retraite individuel un versement de 40 000 €. Ce versement viendra diminuer en priorité le plafond calculé sur les revenus 2020 à hauteur de 18 916 €. Ensuite, il viendra diminuer le plafond non utilisé pour les revenus les plus anciens à savoir le plafond de 2018, à hauteur de 20 348 € enfin le solde viendra diminuer le plafond utilisé pour les revenus de 2019 à hauteur de 736 €. Les cotisations versées en 2021 étaient à reporter dans la déclaration de revenus à souscrire en 2022 en case 6NS.

Si l’on regarde cet extrait d’avis d’imposition, l’on constate qu’il y a deux déclarants. Alors est-ce que le déclarant 1, peut utiliser le disponible fiscal du déclarant 2 ?

Depuis 2007, il est possible d’utiliser le disponible fiscal de votre conjoint ou conjointe ou de votre partenaire de PACS. C’est ce qu’on appelle la mutualisation des plafonds de déduction des contribuables soumis à une imposition commune.

La mutualisation des plafonds

La mutualisation des plafonds de déduction permet aux contribuables, d’effectuer un versement sur leur contrat d’épargne retraite plus important. Dans ce cas, la case 6QR devra être coché dans la déclaration de revenus afin de faire savoir à l’administration fiscale que vous souhaitez opter pour cette mutualisation des plafonds de déduction.

Il faut préciser que cette disposition s’applique à toutes les années d’impositions communes, y compris l’année du mariage ou du PACS ou l’année du décès d’un des déclarants.

Pour les travailleurs non salariés

Les travailleurs non-salariés ( TNS) bénéficient-ils de modalités particulières de calcul du disponible fiscal ? Les TNS ont effectivement des modalités particulières de calcul de leur disponible fiscal.

Ils ont la possibilité de déduire le versement de leur revenu brut global dans les conditions expliciter précédemment, ou de le déduire de leurs bénéfices imposables. Ils peuvent aussi choisir de déduire une partie du versement de leur revenu brut global, et l’autre partie, de leurs bénéfices imposables. Dans le cas où ils décident de déduire le versement de leurs bénéfices imposables, ils bénéficient d’une déduction supplémentaire à hauteur de 15 % pour la partie du bénéfice comprise entre un et huit plafonds annuels de la sécurité sociale de l’année N.

En année N+1, le TNS devra reporter dans sa déclaration de revenus, le versement effectué sur le PER et déduit du bénéfice imposable de l’année N en case 6OS.

Pour les personnes nouvellement domiciliées en France

Les personnes qui sont nouvellement domiciliées en France, bénéficient-elle de modalités particulières pour le calcul de leur disponible fiscal ?

L’administration fiscale a pensé aux nouveaux résidents fiscaux. Pour les personnes non résidentes fiscales en France au cours des trois années précédentes, leur domiciliation fiscale en France, bénéficie de modalités particulières pour le calcul de leur disponible fiscal :

Le plafond applicable aux cotisations versées au cours de cette première année de domiciliation fiscale en France est déterminé sur la base des revenus d’activité professionnelle de cette même année. Un plafond de déduction complémentaire leur est accordé. Il est égal à trois fois le montant du plafond défini précédemment. Dans ce cas la case 6QW devra être cochée dans la déclaration de revenus afin de bénéficier de ces modalités particulières de calcul du disponible fiscal.

Par ailleurs l’administration fiscale met à disposition des contribuables une Notice dédiées à l’épargne retraite ( la 2041GX).

- Source BNP Paribas Cardif.