Projet de Loi de Finances pour 2023

PROJET DE LOI DE FINANCES POUR 2023

(selon texte sur lequel le Gouvernement a engagé sa responsabilité en date du 19 octobre 2022, sous réserve de modifications ultérieures)

Par Céline Duval-Hubert, Laura Pottier, lbnah Shareefe de Ingénierie Patrimoniale Générale

ACTUALITÉ PATRIMONIALE

Le rejet des motions de censure en date du 24 octobre 2022 permet l’adoption de la première partie du projet de loi de finances (PLF) pour 2023 et le passage à l’examen de la seconde partie du texte concernant les dépenses, à partir du jeudi 26 octobre 2022.

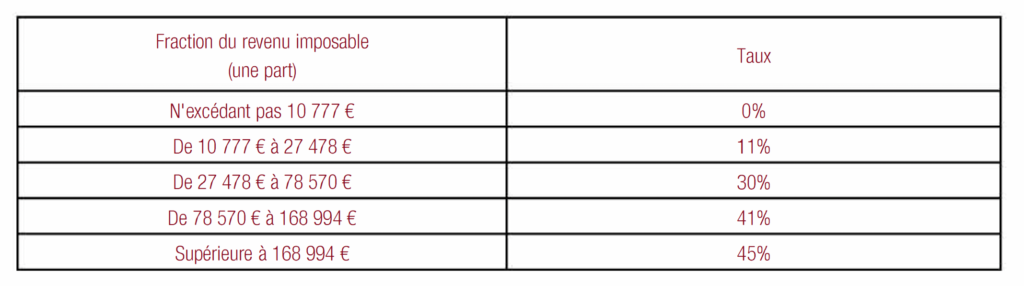

1. Barème IRPP

Indexation des tranches du barème de l’impôt sur le revenu (tableau ci-dessous), ainsi que des seuils et limites qui lui sont associés, en fonction de la hausse des prix à la consommation hors tabac de 2022 par rapport à 2021, soit un taux de revalorisation de 5,4 %.

A noter : l’indexation différenciée du barème de l’IR n’a pas été retenue.

2. PAS

Le projet de loi de finances prévoit deux aménagements du dispositif de prélèvement à la source de l’impôt sur le revenu (PAS): – le seuil d’application de la modulation à la baisse du taux du PAS serait abaissé de 1 0 % à 5 % – les salaires versés par les employeurs étrangers à des salariés résidant en France et y travaillant ponctuellement, qui relèvent actuellement du PAS sous forme d’une retenue à la source (RAS) opérée par l’employeur, seraient désormais soumis au régime de l’acompte de PAS.

3. IR PME

Le dispositif« IR-PME » au taux de 25% serait prolongé jusqu’à fin 2023 au lieu de 2022.

4. Taux réduit d’IS

Le plafond des bénéfices imposés au taux réduit de 15% serait porté de 38 120€ à 42 500€. Les autres conditions demeurent inchangées.

A noter : l’amendement prévoyant l’exclusion des sociétés à prépondérance immobilière du bénéfice du taux réduit n’a pas été retenue.

5. Biens ruraux loués à long terme

Le seuil au-delà duquel l’exonération partielle de droits de mutation à titre gratuit des biens donnés à bail à long terme passe de 75% à 50% serait porté de 300 000 à 500 000€, sous condition de conservation pendant une durée supplémentaire de 5 ans, soit 1 0 ans au total.

6. Contribution de solidarité temporaire (secteurs : pétrole brut, gaz naturel, charbon et raffinage)

En substance (dispositif complexe)

Il s’agit de la mise en œuvre du Règlement (UE) 2022/1854, entré en vigueur le 8 octobre

Cette CST sera due par les entreprises et les établissements stables de l’UE dont le chiffre d’affaires provient au moins à 75% des secteurs ci-dessus indiqués.

Le taux serait de 33% appliqué à une assiette ainsi calculée : [différence entre le résultat imposable constaté au titre de l’exercice ouvert à compter du 1er janvier 2022 et 120 % du montant égal au quart de la somme algébrique des résultats imposables constatés au titre de l’ensemble des exercices ouverts à compter du 1er janvier 2018 et précédant l’exercice ouvert à compter du 1er janvier 2022, multiplié par le rapport entre quatre ans et la durée cumulée de l’ensemble de ces exercices.]

Il est également prévu d’instaurer un dispositif de plafonnement des recettes issues du marché obtenues par les producteurs d’électricité à un maximum de 180 €/MWh (revenus dits « infra-marginaux ») sur l’ensemble du territoire européen.

7. JO 2024: pas de double imposition même en l’absence de convention

Il serait mis en place, pour les personnes physiques domiciliées dans un État n’ayant pas conclu de convention fiscale avec la France, un mécanisme d’élimination de la double imposition des revenus perçus dans le cadre des JO 2024.

Pour qui : les personnes physiques qui sont temporairement présentes en France aux seules fins de participer aux Jeux olympiques ou paralympiques de Paris de 2024 ou à des activités directement liées à leur organisation.

Quels revenus : ceux perçus au cours des années 2023 à 2025 dans le cadre de la participation sportive ou de l’exercice d’activités en lien direct avec l’organisation des Jeux.

8. Crédit d’impôt: frais de garde d’enfant

L’amendement qui porte le plafond de crédit d’impôt pour les frais de garde d’enfants de moins de six ans, de 2 300 € à 3 500 € par enfant à charge a été retenu par le gouvernement.

Amendements non retenus

EN SAVOIR PLUS: LA PROCEDURE DU 49-3 C'EST QUOI?

L’article 49-3 de la Constitution permet au Premier ministre, après délibération préalable du Conseil des ministres, d’engager la responsabilité du Gouvernement sur le vote : – d’un projet de loi de finances ou de financement de la sécurité sociale ; pour mémoire (cf. Lettre précédente) les lois de finances doivent en effet être adoptées dans un délai précis ;

Et

– pour un autre projet ou proposition de loi par session, ordinaire ou extraordinaire (limitation issue de la révision constitutionnelle de 2008)

Conséquence : suspension immédiate, pour vingt-quatre heures, de la discussion du texte concerné. Au cours de ce délai, une motion de censure peut être déposée : elle doit être signée par un dixième au moins des membres de l’Assemblée (soit 58 députés lorsque tous les sièges sont pourvus)

Deux issues possibles :